Władztwo monetarne kontra zdecentralizowane monety cyfrowe #1

Ostatnio znowu zrobiło się sporo szumu na temat możliwości wykorzystania przez banki monet cyfrowych. Wydaje się, że dyskusja w tym zakresie się rozwija. Swoistym katalizatorem przemian w postrzeganiu roli banków z ich pieniądzem bankowym, a monet typu Bitcoin w systemie finansowym wydaje się sytuacja która zaistniała na Ukrainie. Daleki jestem od gdybania dlaczego PrivatBank zdecydował się na taki krok, ale na pewno już wcześniej parę źródeł rozwijało ten wątek w ujęciu możliwości jego wystąpienia np. w Polsce. Warto było by przy tej okazji rozprawić się z pewnymi mitami i niezbyt precyzyjnymi informacjami funkcjonującymi w dyskusji w materii systemu bankowego, a takiego opartego na monetach typu Bitcoin. Pierwszym i zarazem najstarszym mitem jest tak zwany 'monopol banku centralnego’, który miałby doprowadzić do braku legalności alternatywnych środków płatniczych. Jako, iż niedawno poruszyło właśnie ten temat Bitcoin News, zaczniemy rozważania właśnie od tego elementu.

Jak to jest z tym monopolem NBP?

Temat 'monopolu’ powraca jak bumerang i chyba trzeba go omówić od podstaw. Zacznę od ustalenia wątpliwości, o których to wspominał sam Przemysław Słomski podczas konferencji organizowanej w Toruniu 'Bitcoin a wolność gospodarcza’. Mimo, iż weszliśmy już w rok 2016 to temat poruszony wtedy tzn. w 2013 roku nadal budzi wiele emocji. Chodzi o konstytucję i przyjęcie w Polsce modelu państwa z centralnym bankiem. Dokładnie system bankowy kreuje u nas art. 227 ust. 1 Konstytucji o treści:

„Centralnym bankiem państwa jest Narodowy Bank Polski. Przysługuje mu wyłączne prawo emisji pieniądza oraz ustalania i realizowania polityki pieniężnej. Narodowy Bank Polski odpowiada za wartość polskiego pieniądza.”

W ten sposób stajemy się klasycznym państwem komponującym się w ideę państwowego pieniądza określonego w doktrynie. Co to znaczy? To znaczy, że zgodnie z orzecznictwem Trybunału Konstytucyjnego (wyr. z 28.6.2000 r., K 25/99), w artykule tym stworzono podwaliny pod władztwo monetarne przejawiające się w prawie do partycypowania w emisji pieniądza centralnego. Ten rodzaj emisji odbywa się na trzech płaszczyznach:

- W postaci depozytów a vista banków komercyjnych

- W postaci depozytów budżetu państwa gromadzonych na ich rachunkach w banku centralnym

- W postaci kredytów udzielanych państwu w celu sfinansowania deficytu budżetowego

To wszystko ma służyć możliwości określania dopasowanej do potrzeb emisji pieniądza gotówkowego. Ponieważ ustawa o NBP w art. 4 doprecyzowuje, na czym polega prawo emisji:

„NBP przysługuje wyłączne prawo emitowania znaków pieniężnych Rzeczypospolitej Polskiej.”

Czym są znaki pieniężne? Ich definicja znajduje siew art. 31 i 32 ustawy o NBP:

„Znakami pieniężnymi Rzeczypospolitej Polskiej są banknoty i monety opiewające na złote i grosze.”

„Znaki pieniężne emitowane przez NBP są prawnymi środkami płatniczymi na obszarze Rzeczypospolitej Polskiej.”

Jakbym miał być konsekwentnym i zamknąć definicję pieniądza gotówkowego to należało by również wspomnieć o art. 1 ustawy o Denominacji Złotego:

- Poczynając od dnia 1 stycznia 1995 r. Narodowy Bank Polski dokona ekwiwalentnej denominacji złotego, wprowadzając do obrotu pieniężnego nową polską jednostkę pieniężną.

- Nowa jednostka pieniężna o nazwie złoty będzie dzieliła się na 100 groszy.

W ten sposób z przepisów można wywnioskować, że pieniądz gotówkowy (na który ma monopol NBP) to złote i grosze, jako znak i jednostka pieniężna.

Tylko 13% środków rozliczeniowych funkcjonujących w polskim systemie finansowym to monety i banknoty

Jak słusznie zauważył Bitcoin News w swoim wpisie na fanpage’u na Facebook’u pieniądz gotówkowy nie jest czymś, czym płacimy na co dzień. Wszędobylskie karty płatnicze za sprawą prostoty mechanizmu ich funkcjonowania spowodowały (szczególnie funkcja płacenia zbliżeniowego), że bardzo popularny stał się pieniądz bankowy, a więc pieniądz zapisany na rachunkach bankowych. Współczesny pieniądz jest bowiem wyłącznie zobowiązaniem sektora bankowego i chodzi mi tu głównie o depozyty w bankach innych niż już omówiony bank centralny. Stąd też moment 'kupienia’ zobowiązania klienta banku komercyjnego skutkujący wytworzeniem pieniądza bezgotówkowego, który też jest pieniądzem bankowym. W ustawach jednak definicji legalnej 'pieniądza bankowego’ nie znajdziemy. Przynajmniej na razie.

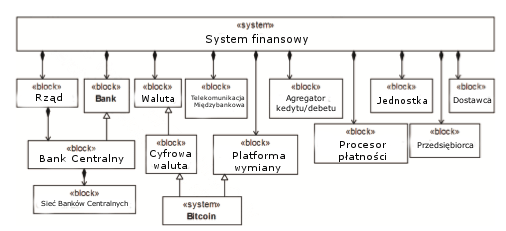

Po co jednak omawiam ten pieniądz bankowy? Wynika to z faktu, że jest on częścią systemu bankowego zgodnego z wspomnianą doktryną państwowego pieniądza. Biorąc pod uwagę słowa pani Janet Yellen, przewodniczącej Rady Gubernatorów Systemu Rezerwy Federalnej Stanów Zjednoczonych (wypowiedziane nota bene po ogłoszeniu upadłości przez Mt. Gox KK), że sieć Bitcoin to alternatywny względem bankowego system środków płatniczych należało by się zastanowić, gdzie ta możliwość ingerowania banków centralnych w sieć Bitcoin, jak i inne kryptowaluty. To pytanie można zadać też w inny sposób – w jakim miejscu na płaszczyźnie systemu finansowego znajduje się sieć Bitcoin? Graficznie zostało to dość ciekawie przedstawione podczas konferencji 'System Engineering Research 2015′ przez Nicholasa Rotha, który wykorzystał w tym celu SysML. Po naniesieniu tłumaczenia wygląda to miej więcej tak:

Przełamać monopol bankowy

Nicholas Roth zauważa, że sieć Bitcoin w jego ocenie jest atrakcyjna względem PayPal’a, czy też Western Union. Można odnieść wręcz wrażenie, że faktycznie chodzi tu o zlikwidowanie kosztów w postaci pośredników w transferze jakieś wartości. Ciężko mi się zgodzić z autorem całkowicie. Po pierwsze cena Bitcoina zmienia się dość często i są to zmiany na tyle poważne, że można na nich znacznie zarobić lub stracić. Ciągle nie wydaje mi się, aby osoby nie chcące ponosić tego ryzyka zmiany ceny brały pod uwagę sieć Bitcoin w celu regulacji zobowiązań lub realizacji przelewów do innych osób (no chyba, że te osoby są rzeczywiście wykluczone z systemu bankowego). Po drugie, czy naprawdę nikt nie pamięta po co powstał Bitcoin? Satoshi Nakamoto stworzył go w okresie kryzysu finansowego i pozwolił sobie nawet tą chwilę w sposób szczególny upamiętnić. Stąd raczej postrzegałbym sieć Bitcoin, jako pewną formę parabankowości. Nie ma jasnej definicji tego słowa i choć kojarzy nam się źle z licznymi aferami (np. Amber Gold) to wydaje mi się słuszne zwrócenie uwagi, że genezą tego słowa było podkreślenie próby przełamania monopolu bankowego. To, że te próby są dość nieudolne i kończą się skandalami jest inną sprawą. Eksperyment z siecią Bitcoin ma dość spory potencjał, żeby ten trend zmienić. Nie chodzi tu też o pogrążenie banków. To instytucje z długą tradycją i konkretnie wypracowanymi przez ten czas narzędziami i algorytmami działania. Niemniej spowodowanie, że banki poczują konkurencję w postaci alternatywnego środka płatności może przysporzyć znaczne korzyści dla zwykłego człowieka – czyli jednostki w tym systemie funkcjonującej. Możliwość pobudzenia działań banków do podniesienia atrakcyjności systemu bankowego byłoby efektem wręcz wymarzonym. Byłoby to też sto razy lepsze niż wszelkie ostrzeżenia, próby zastraszenia lub delegalizacja kryptowalut przez rząd w imię ratowania idei pieniądza państwowego (niestety i takie pomysły są – link).

W okresie scedowania przez banki komercyjne na swoich klientów strat związku z obniżeniem przychodów z opłat intercharge, warto o tym pamiętać. Związek Banków Polskich nie dał rady do tej pory uregulować moim zdaniem w sposób satysfakcjonujący problemu mnogości bankomatów (chodzi o tak zwaną „Krajową Unię Bankomatową”), a same banki wywróciły cenniki do góry nogami wprowadzając nowe opłaty za skorzystanie przez ich klienta z maszyny ATM konkurencji. Również i przelewy on-line zostały objęte opłatami w niektórych bankach (choć dotyczy to na razie głównie przedsiębiorców). Zmiany, które wydawały się korzystne dla klientów systemu bankowego okazały się krótkotrwałe. Pamiętam jeszcze nie tak dawno, jak pani w banku mówiła mi, kiedy zdziwionym głosem pytałem się, czy mam naprawdę wszystkie bankomaty objęte możliwością wypłacania pieniądza gotówkowego bez opłaty, głosem całkowicie spokojnym i pewnym: „Tak, to już tak na stałe”. Podobnie miało być z przelewami on-line. Takie zmiany rzutują na pozytywne postrzeganie pieniądza bankowego, szczególnie jak każdy bank nagle coś zmienia w swoim cenniku.

Banki obserwują…

Czy to oznacza, że nie zgadzam się z poglądem, że powstaną kiedyś modele hybrydowe łączące tradycyjną bankowość z dobrodziejstwem kryptowalut? Raczej jest mało prawdopodobne, aby banki komercyjne nie wchłonęły w swoje struktury monet cyfrowych. Należy więc przyjąć za bardzo prawdopodobną tezę, że banki komercyjne poszukując szczególnie oszczędności i po części niezależności skoncentrują się na wykorzystaniu sieci niektórych kryptowalut do własnych celów. Nie wydaje mi się jednak, aby taką rolę spełnił Bitcoin. Przypuszczam, że wiele banków bada jego możliwości i technologię za nim stojącą, ale do własnych potrzeb wykorzysta inne kryptowaluty – szczególnie, że Bitcoin ciągle w ich mniemaniu wydaje się bardzo interesującym eksperymentem, ale trochę niebezpiecznym. Dziś myśląc o bankach komercyjnych i kryptowalutach na myśl przychodzi mi Ripple. Domyślam się jednak, że to tylko wierzchołek góry lodowej, a ambicje specjalistów zajmujących się nowymi technologiami w bankach komercyjnych są dużo większe. Szczególnie, że jak pokazał Bitcoin część elementów działania „pieniądza” da się zautomatyzować eliminując niepotrzebne koszty. Oby tylko ta droga również przysporzyła klientom banków komercyjnych korzyści w postaci zlikwidowania opłat za pewne usługi bankowe, które powoli stają się standardem.

Wątek ten będę kontynuował w dalszej części dokonując kolejnej analizy przepisów.

Bibliografia:

Raporty:

Bloomberg Brief: Bitcoin, Bloomberg LP 2015

Artykuły naukowe:

Nicholas Roth, An Architectural Assessment of Bitcoin, Procedia Computer Science nr 44, s. 527-536

http://serwer1573845.home.pl/pub/Bitcoin/index.html

Artykuły prasowe:

http://www.coindesk.com/ubs-to-research-blockchain-technology-in-london-lab/

http://www.rp.pl/Banki/309029955-Krajowa-unia-bankomatowa.html

http://www.bankier.pl/wiadomosc/Citi-wprowadza-oplaty-za-przelewy-internetowe-7292503.html