PIENIĄDZ. JAKI JEST KAŻDY WIDZI?

Nowy projekt Marka Zuckerberga, to wirtualna waluta LIBRA. „Nie jestem fanem BitCoina ani innych krypto walut, które nie są nawet pieniędzmi i których wartość jest bardzo zmienna i oparta na powietrzu”. Napisał tak na Tweeterze w ostatni czwartek prezydent USA Donald Trumph, wyrażając w ten sposób sprzeciw wobec pomysłu twórcy Facebooka. Ale czy ma rację? Jak to jest obecnie z tym pieniądzem?

Definicja „Słownika ekonomicznego” określa pieniądz jako ogólny ekwiwalent powszechnie i trwale wyrażający wartość wszystkich towarów i bezpośrednio na nie wymienialny. [1] Z kolei B. Oyrzanowski określa, że pieniądz jest to cokolwiek, co służy za powszechnie przyjęty środek przenoszenia wartości w przestrzeni (kupno i sprzedaż towarów i usług) lub w czasie (oszczędzanie, zaciąganie lub spłacanie pożyczek).[2] W podobnym tonie określają pieniądz autorzy „Ekonomii” David Begg i inni. Pieniądz jest to towar, za pomocą którego dokonuje się płatności za dostarczone dobra lub wywiązuje się ze zobowiązań (np. spłata długu). Inaczej mówiąc, jest to środek wymiany.[3]

Gdyby dokładnie przyjrzeć się powyższym definicjom, pieniądz okazuje się być technicznym środkiem wymiany, który sam w sobie nie ma żadnej wartości.

W Polsce stosuje się banknoty i bilon, zaś na Wyspach Admiralicji pieniądzem są psie zęby. Z kolei niektórych regionach Afryki to muszle są środkiem płatniczym. Dzieje się tak, ponieważ istotne znaczenie ma tutaj nie fizyczna substancja, pod jaką kryje się pieniądz, lecz umowa społeczna, na mocy której jest on bezwarunkowo akceptowalny jako środek płatniczy. [4] Podobnie wygląda sytuacja z czekiem bankowym i wekslem – są środkami płatniczymi, bo tak stanowi umowa.

Jak to w dawnych czasach z pieniądzem bywało

Na wstępnie należy wyjaśnić, że pieniądz – bez względu w jakiej formie występuje – pełni trzy funkcje. Jest środkiem wymiany, jednostką rozrachunkową i środkiem tezauryzacji.

Pieniądz jako środek wymiany wykorzystywany jest do zapłaty za dobra i usługi. Pieniądz jako jednostka rozrachunkowa mierzy wartość dóbr i usług, za które jest wymieniany. Z kolei pieniądz jako środek tezauryzacji (przechowywanie wartości), magazynuje siłę nabywczą, czyli pozwala wykorzystać pieniądz również w późniejszym czasie, bo tenże pieniądz również będzie miał jakąś wartość. [5]

Ma to o tyle istotne znaczenie, że pieniądz jako środek płatniczy (pierwsza funkcja) towarzyszy człowiekowi od odległych lat i niekoniecznie zawsze występował w postaci monet i innych charakterystycznych przedmiotów.

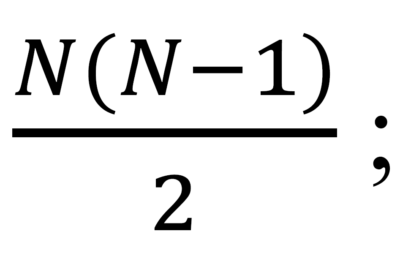

Początki handlu opierają się na wymianie towaru za towar, zwanych barterem. Taki barter był o tyle prosty, że jeden rzemieślnik przychodził do drugiego i wymieniał swój wyrób za określoną ilość wyrobów drugiego rzemieślnika. Jednakże barter ma sens w przypadku niedużego asortymentu, bo już 10 różnych dóbr wymaga 45 różnych cen! Wynika to ze wzoru na ilość cen.

gdzie: N oznacza ilość dóbr. [6]

Oznacza to, że ilość dóbr oferowanych na rynku jest wprost proporcjonalna do ilości cen, które będą określały możliwe transakcje. Oczywiście, wystarczy, aby każdy z uczestników procesu wymiany pamiętał tylko proporcje wymiany za swój produkt, to nie byłoby tych cen aż tak wiele. Jednakże nie był to proces prosty i szybki.

W późniejszych czasach, począwszy od czasów starożytnego Egiptu, posługiwano się metalami szlachetnymi (złoto, srebro), ale również przy mniejszych transakcjach wykorzystywano miedź, a później mosiądz. Początkowo rozliczenia następowały „na wagę”. Główna jednostka, wyrażana z reguły w złocie, dzieliła się na mniejsze części, wyrażane w srebrze i metalach. W starożytnym Egipcie chłopi płacili podatki w naturze. [7] W początkowym okresie wprowadzania pieniądza, stosowano pieniądz naturalny. W Grecji były to owce, woły, kozy; w Rzymie zaś – stada bydła, w których przechowywano również majątek państwa i innych ludzi. [8]

Już od początku wprowadzania pieniądza widać wyraźnie, że były to decyzje władców. Nie ma znaczenia, czy jest to król, kalif, czy cesarz. Każdy z nich nazywał nową monetę, ustalał jej wartość w stosunku do innych monet, decydował z jakiego materiału będzie produkowana. Jej wartość określana była przez wartość kruszcu, z jakiego powstała. Podobne przemyślenia miał Arystoteles, który dostrzegł wartość pieniądza jako środka wymiany, który jest łatwo przenoszony i przechowywany. I to była dla niego kluczowa korzyść. Z drugiej strony przerażała go wizja, że pieniądz ma wartość umowną i że zmiana funkcjonującego pieniądza na inny sprawi, że ludzie pozostaną bez środków do życia. Innym razem stwierdza, że pieniądz stał się umownym środkiem zastępującym potrzebę i że nie jest czymś naturalnym, a jedynie umownym. [9]

Również inni myśliciele tamtych czasów widzieli w pieniądzu kruszcowym środek gromadzenia bogactw w rękach klas niższych (Platon), a także niezbyt pochlebnie wypowiadali się o tych, co się dorobili, bo wielką wagę przywiązują do pieniędzy, kochają je i chwalą się nimi, ale nie potrafią się nimi dzielić (Sokrates). [10]

Warto również zwrócić uwagę na pewne zależności kształtujące się już w tamtych czasach. Gdy władcę było stać lub wykorzystywał monety jako narzędzie propagandy i budowy prestiżu, to monety były złote (np. Filip Macedoński, Konstantyn Wielki i inni cesarze). W przypadku, gdy pojawiały się problemy ze złotem lub złoto było potrzebne na inne wydatki, np. wojenne, to dana moneta była psuta – dodawano do niej zamiast kruszców – metali lub zmniejszano ilość kruszców. Inaczej sytuacja wyglądała w rzymskim systemie monetarnym w okresie wojen greckich (ok. 2 w. p.n.e.). W tym czasie w Rzymie obowiązywała moneta brązowa. Może do oznaczać, że Rzym będąc w apogeum trwającej ponad dziesięć wieków potędze, był gwarantem i zabezpieczeniem emitowanego pieniądza. Jego wartość wynikała nie z materiału, z jakiego został zrobiony, a z samego emitenta.

Przez wszystkie te lata trwał nieprzerwalny proces emisji nowych monet, następnie ich psucia i ponownego bicia nowych pieniędzy. Wszystko to na tle wojen domowych, upadków cywilizacji (grecka, rzymska, bizantyjska), zamachów i zabójstw władców, zwłaszcza rzymskich, a także rozproszenia mennic. Do tego dochodziły pojawiające się problemy z pozyskaniem odpowiedniej ilości złota. Tego typu procesy doprowadziły do utraty w XII w. zaufania ludzi do pieniądza kruszcowego i powrotu do pieniądza naturalnego. W Niemczech należności regulowano zbożem, zaś we Fryzji – beczkami piwa. [11]

Znamienne są również słowa Marco Polo, opisujące proces tworzenia pieniędzy papierowych w Chinach w końcu XII w. Podróżnik pisze: „I wszystkie te pieniądze pieczętowane są pieczęcią Wielkiego Chana. I wszystkie te pieniądze papierowe robione są z taką powagą i namaszczeniem, jakby to było złoto lub srebro czyste, gdyż na każdym z nich kilku urzędników do tego wyznaczonych podpisuje swe nazwisko i wytłacza swoją pieczęć, i gdy to przez wszystkich wykonane zostanie, najwyższy mincerz, ustanowiony przez cesarza, zanurza swą pieczęć w cynobrze i pieczętuje nią pieniądz tak, że kształt pieczęci odbija się na nim cynobrową czerwienią; taka moneta ma pełną wartość.” [12] Dowodzą one wyraźnie, że papier staje się pieniądzem w momencie, kiedy wszyscy urzędnicy, a zwłaszcza najwyższy mincerz, przystawi na nim swoją pieczęć. To też jest umowa.

Podsumowując, można dostrzec, że przez wieki rozwoju pieniądza wytworzyły się dwa rodzaje pieniędzy: pieniądz oparty o wartość kruszcu, z jakiego został wykonany, oraz pieniądz oparty o decyzję władzy państwowej, nadającą konkretnemu pieniądzowi charakteru prawnego środka płatniczego. Powstały z tego pierwsze teorie dotyczące pieniądza. Była to teoria metalistyczna (kruszcowa) i teoria nominalistyczna (prawny środek płatniczy). [13]

Czy pieniądz musi być materialny?

Literatura określa trzy rodzaje pieniądza: [14]

- pieniądz towarowy, wykonany z metali szlachetnych lub innych wartościowych materiałów;

- pieniądz fikcyjny, stanowi waluta papierowa ustanawiana przez rządy jako prawny środek płatniczy (co oznacza prawny nakaz przyjmowania jej jako spłaty zobowiązań), niewymienialny jednak na monety ani metale szlachetne;

- pieniądz elektroniczny, jest to pieniądz przechowywany

Obecnie można śmiało dodać jeszcze jeden rodzaj pieniądza, a mianowicie – pieniądz wirtualny. Pieniądz wirtualny jest dość specyficzny, choćby dlatego, że nie jest ustanawiany przez banki emisyjne, a przez określone społeczności, grupy ludzi. Banki centralne nie mają również wpływu na kształtowanie wartości tegoż pieniądza. Stąd zapewne inne określenie tegoż pieniądza – kryptowaluta.

Podobnie jak w przypadku pieniądza, trudno znaleźć jedną definicję pieniądza wirtualnego. Europejski Bank Centralny, w raporcie z 2015r. zaproponował definicję, według której waluta wirtualna jest cyfrową reprezentacją wartości, nie wyemitowaną przez bank centralny, instytucję kredytową lub instytucję pieniądza elektronicznego, która w pewnych okolicznościach może być wykorzystana jako alternatywa dla pieniędzy. [15]

Z kolei Parlament Europejski w rezolucji z dnia 26 maja 2016r. w sprawie walut wirtualnych wyjaśnił, że Europejski Urząd Nadzoru Bankowego (EUNB) rozumie przez walutę wirtualną cyfrowe wyznaczniki wartości, które nie są emitowane przez bank centralny ani organ publiczny, nie są powiązane z walutą fiducjarną i są przyjmowane przez osoby fizyczne lub prawne jako środek płatniczy i mogą być przekazywane, przechowywane bądź sprzedawane drogą elektroniczną. [16] Porównując powyższe definicje z definicjami pieniądza, można stwierdzić, że zarówno pieniądz, jak i waluta wirtualna realizują przypisaną im podstawową cechę, jaką jest techniczne ułatwienie realizacji potrzeb. Zarówno pieniądz, jak i kryptowaluta funkcjonuje na zasadzie umowy w określonym środowisku i możliwe jest płacenie za towary i usługi.

Różnica pomiędzy tymi dwoma środkami polega na tym, że wirtualna waluta jest wyemitowana przez podmioty lub instytucje prywatne, a nie banki centralne. Tym samym kryptowaluty są pozbawione nadzoru banku centralnego i nie spełniają trzech funkcji pieniądza (jednostka rozrachunkowa, środek tezauryzacji i środek wymiany. Dzięki działaniom banków centralnych, które to opracowują i realizują politykę monetarną, można uniknąć spadku siły nabywczej pieniądza, co wyraża się w poziomie inflacji. Można też przełożyć to na poziom zaufania obywateli do rządu, a w czasach postępującej globalizacji, jest to poziom zaufania światowych instytucji finansowych do działań danego rządu. W przypadku kryptowalut sprawa ma się podobnie, gdyż chodzi tu o poziom zaufania do emitenta.

W przypadku spadku zaufania, sytuacja będzie wyglądała podobnie, jak w starożytności, gdy tworzył się pieniądz. Funkcjonował pieniądz kruszcowy, chętnie psuty przez władców, zaś ludzie rozliczali się za pomocą pieniądza towarowego.

Mając to na względzie, można wysnuć taką teorię, że tak intensywny rozwój walut wirtualnych jest z jednej strony następstwem postępu technologicznego w IT oraz globalizacją, z drugiej zaś strony – stratą zaufania do rządów, ich polityki, a co za tym idzie – do emitowanego przez nich pieniądza.

W zasadzie to tego typu pieniądz powstał już w latach ’70 ubiegłego wieku.

W połowie lipca 1963r. na naradzie przedstawicieli kierownictw partii komunistycznych i rządów Bułgarii, Czechosłowacji, Mongolii, NRD, Polski, Rumunii, Węgier i ZSRR zaakceptowano porozumienie w sprawie wspólnych rozliczeń, jak również utworzenie banku. Rozliczenia miały być dokonywane w rublach transferowych. Bank ten nazwano Międzynarodowym Bankiem Współpracy Gospodarczej. Tym samym rubel transferowy został walutą, obowiązującą na terenie RWPG, we wzajemnych rozliczeniach pomiędzy państwami tego obszaru i w pełni oderwanym od narodowych systemów pieniężnych. Waluty tej nie można było pozyskać przez wymianę waluty narodowej, a jedynie w wyniku dodatniego salda bilansu handlowego. Rubel transferowy oparty był o parytet złota (0,987412) i był stały wobec sytuacji walutowej krajów RWPG, poziomu inflacji i koniunktury państw kapitalistycznych. W latach 70. urealniono kurs tej waluty, zaś od 1971r. wymienialny był na dolara. Rubel transferowy jako waluta rozliczeniowa przestał funkcjonować z końcem 1990r. [17]

Kryptowaluty – przyszłość czy fanaberia

Najpopularniejszą obecnie walutą wirtualną jest powstały w 2009r. Bitcoin (BTC). Walut wirtualnych się nie drukuje, zaś ich emisja określana jest mianem „wykopywania”. [18] BTC wykorzystuje sieć P2P, w której wszyscy użytkownicy mają jednakowe uprawnienia, nikt nie ma wpływu na działanie systemów, algorytmów etc. Mimo powszechnie panującej w sieci anonimowości, wszystkie operacje związane z bitcoinem są rejestrowane i publicznie dostępne. Wszelkie dokonywane zmiany w protokole waluty muszą mieć akceptację większości społeczności sieci. Eliminuje to ryzyko, że ktoś w przyszłości mógłby przejąć walutę innych użytkowników, sztucznie zmienić jej wartość lub zablokować dostęp do nich.

Z kolei zastosowanie przy tworzeniu kodu matematyki i kryptografii sprawia, że nie ma możliwości sztucznego dodruku, przejęcia lub wykonania innych szkodliwych działań. Bitcoina nie można również skonfiskować, dzięki czemu jest w 100% bezpieczną walutą. Liczba możliwych do powstania bitcoinów to 21 milionów, na dzień 22.07.2019r. jest w obiegu 17 831 662 (85%). [19] Gwarantuje to odporność na inflację, zaś podzielność tej waluty do ośmiu miejsc po przecinku ma zapewnić możliwość dokonywania drobnych płatności bez względu na cenę jednostki BTC.

Wartość kryptowalut zależna jest od ich popularności, użyteczności i trudności wydobycia. [20]

Obecnie na giełdach kryptowalut można kupić 5873 waluty [21] , z czego najpopularniejsza z nich

– Bitcoin, została uznana jako legalny środek płatniczy w Niemczech, Japonii i Szwajcarii. Wiele krajów umożliwia bezproblemowy handel walutami, jak również nie stoi na przeszkodzie, aby używać tychże walut do dokonywania płatności, jednak nie jako legalny środek płatniczy. [22]

W przypadku kryptowalut, to część z nich funkcjonuje tylko jako waluta w grach, jednakże większość umożliwia dokonywanie płatności za różne towary i usługi.

Z racji zupełnej anonimowości, jaka towarzyszy z reguły tworzeniu walut wirtualnych, wartość tych walut nie może być budowana na zaufaniu względem emitenta. To jest dość poważnym problemem walut wirtualnych, zwłaszcza, że są tworzone przez podmioty niezależne od banków centralnych. Twórcy kryptowalut określają maksymalną liczbę dla swoich walut, co ma na celu utrzymanie wartości tej waluty (ochrona przed inflacją) i jednocześnie wywołanie potrzeby zakupu tej waluty przez zainteresowane osoby. Systemy informatyczne, zajmujące się obsługą danej monety, nie pozwolą na przekroczenie liczby maksymalnej, dodatkowe obostrzenia sprawiają, że kryptowaluty cechuje skłonność do deflacji. W dniu 17.07.2010r., w dniu uruchomienia platformy Mt. Gox, Bitcoin debiutował z ceną 0,04951 USD [23] , a dziś (22.07.2019r.) kosztuje 10 460 USD! Daje to w ciągu 9 lat wzrost rzędu 21 127 045,04%! Z tego wynika, że kryptowaluty mogą być bardzo dobrą lokatą kapitału.

Warto jeszcze zaznaczyć, że kryptowaluty powstały jako swoisty sprzeciw wobec powszechnie obowiązującemu systemowi płatniczemu, opartemu na zaufaniu. W obecnym systemie, wraz ze wzrostem wartości transakcji, wzrasta potrzeba zwiększenia zaufania do drugiej strony transakcji. Niesie to ze sobą konieczność zebrania większej ilości danych odnośnie uczestników transakcji, niż jest to niezbędne. Podobnie dzieje się z płatnościami – nie są w stanie obyć się bez pośrednictwa zaufanego podmiotu. W przypadku walut wirtualnych nie ma takowego zagrożenia i konieczności zbierania danych, jak również korzystania z zabezpieczenia innych podmiotów. Wykorzystanie sieci peer-to-peer, zaawansowanej matematyki, kryptografii, podpisów cyfrowych i innych wyszukanych zabezpieczeń gwarantuje, że wszystkie transakcje są bezpieczne, zaś informacje zbierane przez uczestników transakcji ograniczają się do niezbędnego minimum. [24]

To, że jest to swoisty sprzeciw nie oznacza wystąpienia twórcy bitcoina przeciwko obowiązującemu systemowi. Jest ot raczej próba wyeliminowania konieczności egzekwowania wzajemnego zaufania stron transakcji, ewentualnie propozycja wprowadzenia ułatwienia i zwiększenia bezpieczeństwa transakcji do istniejącego obecnie systemu handlu elektronicznego.

Przyszłość systemów finansowych

Można się zastanawiać, czy waluty wirtualne przetrwają i czy się rozwiną. Obecnie dla wielu jest to dobra lokata kapitału, zarówno w przypadku uznanych kryptowalut, jak również debiutantów. Funkcjonujący system gwarantuje stały wzrost wartości waluty. Jednakże przed wydaniem ostatecznej opinii, warto przyjrzeć się korzyściom i zagrożeniom, wynikającym z korzystania z kryptowalut.

Do podstawowych korzyści zaliczyć można: [25]

- bardzo szybkie transakcje pomiędzy dwoma dowolnymi miejscami na świecie;

- bardzo małe prowizje od transakcji, zwłaszcza na duże kwoty;

- dość spory stopień anonimowości uczestników transakcji;

- brak pośredników przy przelewach;

- ograniczona liczba monet w danej walucie zwiększa odporność na inflację;

- brak administratora systemu, co za tym idzie – brak możliwości zablokowania konta, transakcji czy też przejęcia walut wirtualnych danego użytkownika przez organa państwowe;

- brak możliwości cofnięcia transakcji, co za tym idzie – maleje ryzyko oszustwa;

- bardzo duża swoboda i wygoda z korzystania;

- brak jakiejkolwiek biurokracji, weryfikacji czy rejestracji. Z kolei zagrożenia to:

- ustalanie ceny na wolnym rynku;

- brak gwarancji, że liczba maksymalna monet będzie tą ostateczną.

Ustalanie ceny na wolnym rynku niesie ze sobą ryzyko spekulacji walutami, jak to ma miejsce w przypadku np. akcji lub walut wymienialnych. Poza tym, brak jest gwarancji, że w przypadku osiągnięcia maksymalnego poziomu emisji waluty, większość demokratycznie nie uzna, że należy zwiększyć ilość emitowanych monet o określoną ilość. Może to spowodować zachwianie się wartości danej waluty i znaczne obniżenie jej wartości. To może skutkować dużymi stratami wśród posiadaczy waluty, a co za tym idzie – dalszymi spadkami jej wartości. Z racji bardzo dużego podobieństwa walut wirtualnych do siebie, istnieje ryzyko, że zadziała tu efekt domina. Jeśli jedna waluta zacznie spadać, to pociągnie za sobą pozostałe.

Libra od facebooka

Facebook wyjaśnia, że Libra, która jak wszystkie waluty wirtualne, oparta będzie o technologię blockchain, wprowadzona będzie w 2020r. Ma ona pozwalać na dokonywanie wygodnych płatności internetowych i ma być przeznaczona m.in. dla osób nie posiadających dostępu do tradycyjnych usług bankowych. Twórcy Libry zapowiadają, że nowa waluta ma mieć wsparcie finansowe od partnerów stowarzyszonych w konsorcjum Stowarzyszenie Libra, które gromadzi już kilkadziesiąt firm i instytucji, takie jak: Visa, Mastercard, PayPal, Lyft, Spotify, PayU, Andreessen Horowitz i Union Square Ventures. [26]

Zastanawiające jest, dlaczego tak wiele instytucji finansowych, zwłaszcza z USA, zgłasza swój sprzeciw wobec wprowadzaniu tejże waluty. Bank centralny USA (FED), poprzez słowa szefa Jerome Powell’a stwierdza, że „Libra rodzi szereg pytań dotyczących prywatności i bezpieczeństwa użytkowników, a także takich kwestii jak pranie brudnych pieniędzy czy stabilności rynków finansowych”. [27]

Co do kwestii bezpieczeństwa i prywatności, to bazując na informacjach przedstawionych powyżej, jak również dostępnych w Internecie, jest to zarzut niesłuszny. W przypadku prania brudnych pieniędzy, jak również stabilności rynków finansowych, są to zarzuty dość ważkie. Zważywszy, że na koniec I kwartału br., Facebook miał 2,375 mld aktywnych użytkowników [28] , to wprowadzenie waluty wirtualnej w tak dużej grupie potencjalnych użytkowników może mieć przełożenie na sytuację na rynku finansowym. W pierwszej kolejności, to rząd, FED i inne organizacje rządowe tracą kontrolę i władzę nad tą walutą i jej użytkownikami. W drugiej kolejności, przy tak ogromnym zasięgu potencjalnych użytkowników, bo oprócz prawie 2,4 mld aktywnych użytkowników Facebook’a są również ich znajomi, którzy nie korzystają z tego portalu społecznościowego. Zakładając, że 75% użytkowników rozpocznie płatności Librą, zaś każdy z tych użytkowników zaangażuje po cztery osoby, to daje grupę 7,125 mld. Tak więc potencjalny zasięg nowej waluty jest bardzo rozległy, zważywszy, że obejmuje cały świat. Dlatego też ryzyko negatywnego wpływu na rynki finansowe wydaje się być naprawdę duże.

Z drugiej jednak strony nazwa waluty „Libra” jest nawiązaniem do podstawowej monety rzymskiego systemu pieniężnegoz okresu IV-III w. p.n.e., która była w obiegu przez kilkaset lat. Czyżby Mark Zukerberg również zakładał, że jego Libra przetrwa tyle?

Bibliografia:

[1] Słownik ekonomiczny dla przedsiębiorców w warunkach rynku, red. Z. Dowgiałło, Wyd. Znicz, Szczecin 1994, s. 141.

[2] B. Oyrzanowski, Makroekonomia, Wyd. Profesjonalnej Szkoły Biznesu, Kraków 1988, s. 123.

[3] D. Begg i inni, Ekonomia, tom 2, Wyd. PWE, Warszawa 1992, s. 94.

[4] Op. cit., s. 94.

[5] F. Mishkin, Ekonomika pieniądza, bankowości i rynków finansowych, Wyd. WN PWN, Warszawa 2002, s. 88.

[6] Op. cit., s. 88.

[7] W. Morawski, Zarys powszechnej historii pieniądza i bankowości, Wyd. TRIO, Warszawa 2002, s. 16.

[8] Op. cit., s. 27-28.

[9] Op. cit., s. 20.

[10] Op. cit., s. 19-20.

[11] Op. cit., s. 41-43.

[12] Op. cit., s. 55.

[13] S. Kubiczek, Od barteru do pieniądza wirtualnego – charakterystyka procesu dematerializacji pieniądza, Zeszyty Naukowe Uniwersytetu Ekonomicznego w Katowicach nr 236-2015, s. 46-60.

[14] F. Mishkin, Ibidem, s. 90-91.

[15] European Central Bank, Virtual Currency Schemes – a futher analysis, February 2015r., https://www.ecb.europa.eu/pub/pdf/other/virtualcurrencyschemesen.pdf [dostęp: 20.07.2019r.] 16 Rezolucja Parlamentu Europejskiego z dnia 26 maja 2016r. w sprawie wirtualnych walut,

http://www.europarl.europa.eu/doceo/document/TA-8-2016-0228_PL.html [dostęp: 20.07.2019r.]

[17] J. Kaliński, Rubel transferowy, „Kwartalnik Kolegium Ekonomiczno-Społecznego Studia i Prace” Szkoły Głównej Handlowej 2013, nr 3, s. 147-167.

[18] Szczegóły techniczne, dotyczące tworzenia, funkcjonowania zarówno Bitcoina, jak i innych walut znaleźć

można w Internecie, np. pod tym adresem: https://bitcoin.pl/jak-dziala-bitcoin/.

[19] Bitcoin (BTC), https://bitcoin.pl/manifest-satoshi-nakamoto/ [dostęp: 22.07.2019r.].

[20] Pierwsze kroki: co to jest Bitcoin?, https://bitcoin.pl/co-to-jest-bitcoin/ [dostęp: 22.07.2019r.].

[21] Full crypto coins list, https://coinlib.io/coins [dostęp: 21.07.2019r.].

[22] P. Marszałek, Kryptowaluty – pojęcie, cechy, kontrowersje, Studia BAS nr 1(57) 2019, s. 105-125.

[23] Bitcoins charts, https://bitcoincharts.com/charts/mtgoxUSD#tgSzm1g10zm2g25zv [dostęp: 22.07.2019r.].

[24] Manifest Satoshi Nakatomo, https://bitcoin.pl/manifest-satoshi-nakamoto/ [dostęp: 22.07.2019r.].

[25] Pierwsze kroki: Co to jest Bitcoin?, Op. cit. [dostęp: 22.07.2019r.].

[26] Szef Banku Centralnego USA wzywa Facebook do wstrzymania kryptowaluty Libra, https://www.wirtualnemedia.pl/artykul/szef-banku-centralnego-usa-wzywa-facebook-do-wstrzymania- kryptowaluty-libra-rzad-panikuje-bo-libra-moze-zagrozic-dolarowi-dlaczego [dostęp: 12.07.2019r.].

[27] Ibidem [dostęp: 12.07.2019r.].

[28] Faccebook users worldwide 2019, https://www.statista.com/statistics/264810/number-of-monthly-active- facebook-users-worldwide/ [dostęp: 22.07.2019r.].